הפנסיה היא אולי החיסכון החשוב והגדול ביותר בחיינו. כספי הפנסייה מבטיחים שיהיה לנו ממה לחיות בגיל פרישה וזקנה, וכל שינוי הכי קטן יכול להגדיל או להקטין את קצבת הפנסיה העתידית שלנו.

רובנו לא מקדיש מחשבה לפנסיה שלנו, כי לרוב זה משהו שיקרה רק בעתיד. אבל אליה וקוץ בה – כל דבר שנעשה או לא נעשה ב-40 או יותר שנות הצבירה לפנסיה, יקבעו כמה כסף יהיה לנו בגיל הפרישה. כמו כן, הפנסיה שלנו כוללת גם רכיבי ביטוח למקרה שנאבד את יכולתנו לעבוד או חלילה אם נמות בטרם עת.

פעם חסכו הרבה יותר כסף לפנסיה אבל גם תוחלת החיים הממוצעת הייתה קטנה יותר. לדוגמה אישה שהתחתנה בגיל 17, עבדה מגיל 18 עד גיל 60 ונפטרה בגיל 70. יוצא מכך שהיא חסכה כסף במשך 42 שנה לטובת 10 שנות פנסיה.

היום זה שונה. כיום נסיים תיכון וצבא, נעשה טיול גדול ונלך לאוניברסיטה ל-3 שנות לימודים – ורק באמצע או סוף שנות ה-20 שלנו נתחיל לעבוד (או אפילו בשנות ה-30). יוצא מכך שעובדים וחוסכים לפנסיה פחות זמן, אבל עם זאת תוחלת החיים גדלה. הממוצע בישראל הוא סביב גיל 83 וחלק ניכר יחיה גם עד גיל 90 פלוס. פחות שנות עבודה אבל יותר שנות פנסיה מובילים בהכרח לבעיה.

אם לא נהיה עם אצבע על הדופק, אנו עלולים להישאר עם קצבת פנסיה מזערית או לשלם הון בכספי מיסים. כדי שזה לא יקרה, צריך לדעת לקרוא את דוחות הפנסיה שלנו. בכל דוח יש כמה מושגים בסיסיים, שהבנתם יכולה לחסוך לנו במצטבר מאות אלפי שקלים עד ליום הפרישה (וגם אחריה). כך תעשו זאת.

איך קוראים ומבינים את דוח הפנסיה

בכל שנה אנו מקבלים דוחות פנסיה, הן רבעוניים והן שנתיים. כדי שנוכל לחסוך לעצמנו הון תועפות, חובה להכיר את הדוחות הללו ולדעת מה לעשות עם כל אחד המונחים הבסיסיים הנכללים בהם.

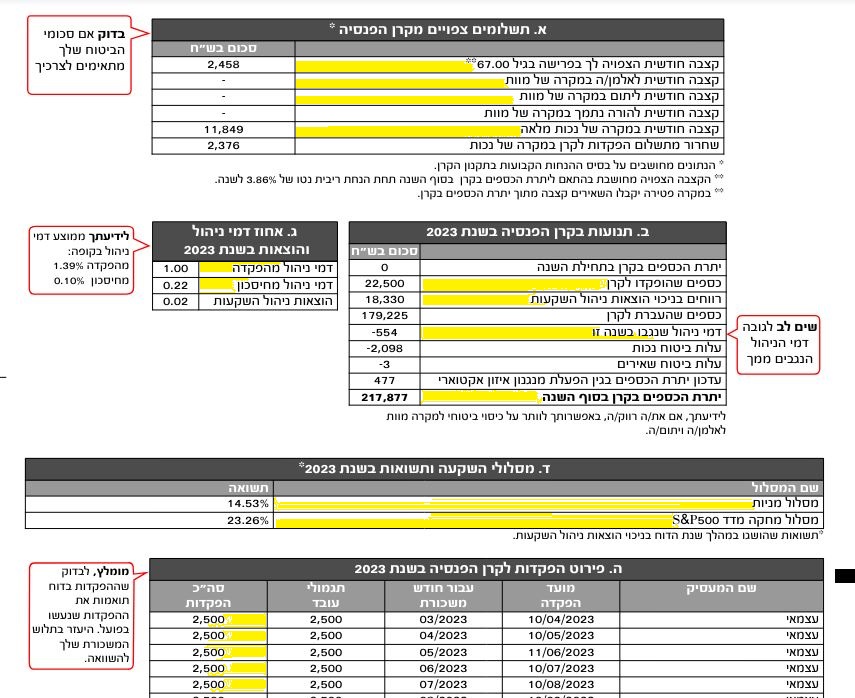

מונח א’ – קצבה חודשית (תשלומים צפויים)

בקטגוריה זו נכללים כמה סוגים שונים של קצבאות:

קצבה חודשית בגיל פרישה – כמה כסף נקבל מדי חודש לאחר שפרשנו מעבודה. קחו בחשבון שהסכום המצויין בדוח תקף לשנה בה הופק הדוח, ולא ליום הפרישה עצמו. אם אתם בני 25 הסכום יהיה נמוך יותר, לעומת בני 60 שאוטוטו נמצאים רגע לפני פרישה.

אם אתם רוצים לקבל תחזית של כמה כסף תקבלו ביום הפרישה עצמו, תוכלו להשתמש במחשבון ריבית דריבית או להוציא דוח מהמסלקה הפנסיונית (בתשלום).

קצבת שאירים לאלמן/ה ויתום/ה – במקרה מוות בטרם עת, ישולמו קצבאות חודשיות לבני / בנות הזוג שלנו וכן לילדינו (עד גיל 21). רווקים ללא ילדים יכולים לבטל את קצבת השאירים ולקבל פנסיה גבוהה יותר (יש לעשות זאת מדי שנתיים).

קצבת נכות / אובדן כושר עבודה – אם חלילה איבדנו את היכולת לעבוד טרם גיל הפרישה בשל מחלה, תאונה או גורם אחר, תשולם לנו קצבת נכות חודשית.

מונח ב’ – תנועות בקרן הפנסיה

כאן יש ריבוי של מונחים, אבל החשובים ביותר הם (לפי סדר מלמעלה למטה):

- כמה כספים הופקדו סך הכול באותה שנה – כמה כסף הופרש לפנסיה (הן על ידכם והן על ידי המעסיק). ככל שההפרשות לפנסיה גבוהות יותר, כך קצבת הפנסיה הצפויה תהיה גדולה יותר (ראו מונח 5 בהמשך).

- רווחים בניכוי הוצאות ניהול השקעות – הפנסיה שלנו מושקעת בבורסה ועושה לנו עוד כסף באמצעות מנגנון של ריבית דריבית. כאן תוכלו לראות כמה כסף עשתה הקרן בשנה המדוברת.

- דמי ניהול שנגבו בשנה המדוברת – העמלה שנגבתה על ידי הגוף המנהל את כספי הפנסיה.

- יתרה בסוף השנה – כמה כסף נצבר סך הכול בקרן הפנסיה נכון לסוף השנה המדוברת.

מונח ג’ – דמי ניהול

דמי ניהול הם העמלות שגובה הגוף שמנהל את כספי הפנסיה שלנו. ככל שדמי הניהול יהיו נמוכים יותר, כך נשלם פחות עמלות ונצבור יותר כסף לפנסיה. זהו גורם משמעותי מאוד, שאפשר ורצוי להתמקח עליו עם חברת הפנסיה שלנו.

בכל הנוגע לפנסיה, יש 2 סוגים של דמי ניהול:

- דמי ניהול מהפקדה – עמלה שנגבית מכל הפרשה חודשית לפנסיה.

- דמי ניהול מחיסכון / מצבירה – עמלה שנתית שנגבית מסך הסכום שהצטבר עד כה.

דמי הניהול הגבוהים ביותר שמותר לגבות לפי חוק עומדים על 0.5% מהצבירה ו-6% מהפקדה (בקרנות הפנסיה החדשות. בביטוחי מנהלים ובקופות גמל – 1.05% מצבירה ו-4% מהפקדה).

דמי הניהול הנמוכים ביותר לציבור הרחב, נמצאים בקרנות פנסיה הנקראות “ברירת מחדל”, ועומדים על 0.22% מצבירה ו-1% מהפקדה למשך 10 שנים לפחות. מי שרוצה יכול לנייד את כספי הפנסיה לקרן ברירת מחדל, לקבל את דמי הניהול הנמוכים הללו וליהנות מחיסכון משמעותי בכסף שיכול להגיע לעשרות ואולי אף מאות אלפי שקלים.

מונח ד’ – מסלולי השקעה ותשואות

מכיוון שכספי הפנסיה מושקעים בבורסה, הם נמצאים במסלולי השקעה מסוימים. כל מסלול מייצר ריבית שנתית הנקראת גם תשואה. ככל שהתשואה גבוהה יותר – כך הפנסיה שלנו תהיה גדולה יותר.

מסלולי השקעה יכולים להיות תלויי גיל או הרכב אחר כלשהו שניתן לבחור לפי העדפותיכם. מומלץ לבדוק ביצועי עבר של כל מסלול לאורך 5 שנים לפחות, טרם קבלת ההחלטה באיזה מסלול לבחור (מידע קיים באתרים של בתי ההשקעות וכן באתרי כלכלה). אם לא נבחר, הגוף המנהל יבחר עבורנו מסלול ברירת מחדל תלוי גיל.

לדוגמה, במקום מסלול השקעה דיפולטיבי עד גיל 50 – ניתן לבחור מסלול מחקה מדד כלשהו או מסלול מניות פסיבי. ככל שהמסלול יותר מנייתי, כך נוכל לצבור יותר כסף בפנסיה. מצד שני, מסלולים מנייתיים עלולים להיות תנודתיים, ולכן יש לאזן אותם עם מסלולים סולידיים יותר הכוללים אגרות חוב (אג”ח), נכסים לא סחירים ועוד. אם אינכם בטוחים מומלץ לקבל ייעוץ פנסיוני מקצועי.

תשואה סולידית ברמת סיכון נמוכה מניבה עד 5 אחוז בשנה, תשואה ברמת סיכון בינונית מניבה בסביבות 6 או 7 אחוז בשנה, וכל מה שמעבר ל-8 או 10 אחוז הוא בגדר תשואה גבוהה. בחירה נכונה של מסלול השקעה עם תשואה גבוהה, יכולה להיות ההבדל בין קצבת פנסיה חודשית של 4 ספרות או 5 ספרות.

מונח ה’ – פירוט הפקדות

כאן תוכלו לראות כמה כספים הופרשו לפנסיה לאורך כל השנה. שכירים מפרישים 6% ממשכורתם החודשית, והמעסיק מפריש עבורם עוד 12.5% נוספים. סך הכול 18.5% הפרשות לפנסיה מדי חודש.

1,000 שקלים שמופרשים לפנסיה מדי חודש במשך 40 שנות עבודה, בתשואה סבירה של 5% – יובילו לקרן פנסיה של 1.5 מיליון שקל. אם נגדיל את ההפקדה החודשית ל-2,500 שקלים, הפנסיה תגיע ל-3.8 מיליון שקל.

שכירים יכולים להגדיל את ההפרשות לפנסיה באישור המעסיק; גם עצמאים יכולים להפריש יותר. כפי שרואים מהדוגמה בשורה הקודמת – מומלץ מאוד לעשות זאת.

מונחים חשובים נוספים

כל המונחים שצוינו עד כה תקפים עד ליום הפרישה. החל מהפרישה ואילך נכנסים לתוקף עוד כמה מונחים נוספים; אחד מהם יכול לחסוך לכם כמעט מיליון שקל.

קיבוע זכויות – כמה מס תשלמו על הפנסיה שלכם. מי שמבצע קיבוע זכויות, מקבל זיכוי מס שיכול להגיע ליותר מ-880 אלף שקלים נכון לשנת 2024 (בשנת 2025 הזיכוי יהיה מעל 1.1 מיליון שקלים). קיבוע זכויות לא ניתן אוטומטית, ויש לפנות לרשות המיסים ולמלא טופס 161 ד’ כדי לקבל את הטבת המס הזו.

קצבת זקנה – מונח שלא קשור לקרן הפנסיה, אבל מכניס עוד קצת כסף לכיס החל מגיל פרישה (כ-1,700 שקלים בחודש). קצבת הזקנה משולמת על ידי המוסד לביטוח לאומי.

אז כמה אתם יכולים לחסוך?

כל שקל שאתם לא משלמים בדמי ניהול וכל שקל שאתם מרוויחים מתשואה גבוהה – הוא ניצחון לקרן הפנסיה שלכם.

התנהלות נכונה עם קרן הפנסיה – צמצום דמי ניהול, בחירת מסלול השקעה מתאים למצבכם, הגדלת ההפרשות לפנסיה וקיבוע זכויות לאחר הפרישה – יחסכו לכם מאות אלפי שקלים לכל הפחות, ואף הרבה מעבר לכך.

המאמר הזה אינו מהווה המלצה לפעול בדרך מסוימת או תחליף לקבלת ייעוץ פנסיוני.

יש להדגיש שאני לא עוסקת בתחום הפנסיה אבל אשמח להמליץ על בעלי מקצוע.